热门城市

增值税小规模纳税人跨县(市、区)提供建筑服务并自行开票纳税申报案例

北京西城税务 12546 2018-04-02

增值税小规模纳税人跨县(市、区)提供建筑服务自行开票纳税申报该怎么做?赶紧来和小编一起来学习下吧~

北京市延庆区某建筑企业为小规模纳税人,2016年7-9月在北京市昌平区提供建筑服务,取得含税销售收入20.6万元,开具普通发票。同时支付分包款3.09万,取得普通发票。

小规模纳税人跨县(市、区)提供其他建筑服务,应以取得的全部价款和价外费用扣除支付的分包款后的余额为销售额,按照3%的征收率计算应纳税额。纳税人应按照上述计税方法在其他建筑服务发生地主管国税机关预缴税款后,向机构所在地主管国税机关进行纳税申报。

小规模纳税人适用简易计税方法计税,不含税销售额=(全部价款+价外费用-支付的分包款)÷(1+3%)

应预缴税款=不含税销售额×3%

案例中小规模纳税人取得的不含税销售额=(全部价款+价外费用-支付的分包款)÷(1+3%)=(20.6-3.09)÷(1+3%)=17万元。

案例中小规模跨区提供建筑服务,应在建筑服务发生地昌平区国税局预缴税款,预缴税款=17×3%=0.51万元。

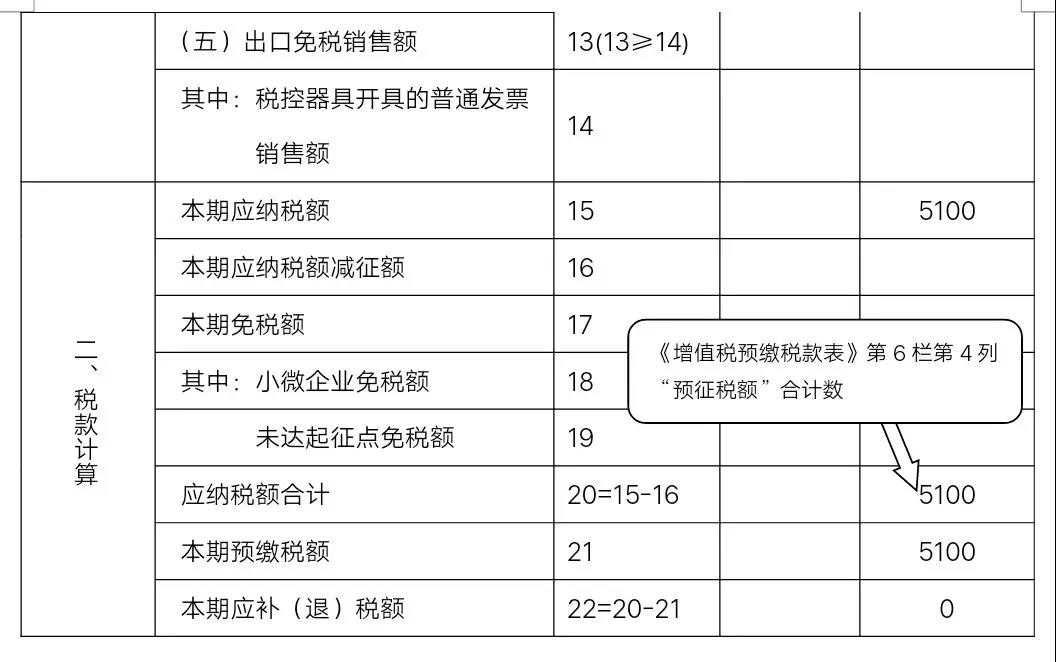

(一)在昌平区国税局预缴时,填写《增值税预缴税款表》:

第1栏第1列“建筑服务、销售额”应填入跨区提供建筑服务,取得的销售收入20.6万元(含税)。

第1栏第2列“建筑服务、扣除金额”应填入支付分包款3.09万元(含税)。

第1栏第3列“建筑服务、征收率”应填入3%。

第1栏第4列“建筑服务、预征税额”应填入(20.6-3.09)÷(1+3%)×3%=0.51万元。

第6栏第1-4列应分别填入各列合计数。

|

预征项目和栏次 |

销售额 |

扣除金额 |

预征率 |

预征税额 |

|

|

1 |

2 |

3 |

4 |

||

|

建筑服务 |

1 |

206000 |

30900 |

3% |

5100 |

|

销售不动产 |

2 |

||||

|

出租不动产 |

3 |

||||

|

4 |

|||||

|

5 |

|||||

|

合计 |

6 |

206000 |

30900 |

3% |

5100 |

(二)填写《增值税纳税申报表(小规模纳税人适用)》附列资料,附列资料应填写应税行为(3%征收率)部分:

第2栏“本期发生额”应填入支付分包款3.09万元(含税)。

第3栏“本期扣除额”应填入支付分包款3.09万元(含税)。

第4栏“期末余额”应填入“期初余额”+“本期发生额”-“本期扣除额”=0+3.09-3.09=0万元。

第5栏“全部含税收入”应填入跨区提供建筑服务取得的销售收入20.6万元(含税)。

第6栏“本期扣除额”应填入支付的分包款3.09万元。

第7栏“含税销售额”应填入跨区提供建筑服务取得的销售收入-支付分包款=20.6-3.09=17.51万元。

第8栏“不含税销售额”应填入“含税销售额”÷(1+征收率)=17.51÷(1+3%)=17万元。

|

应税行为(3%征收率)扣除额计算 |

|||

|

期初余额 |

本期发生额 |

本期扣除额 |

期末余额 |

|

1 |

2 |

3(3≤1+2之和,且3≤5) |

4=1+2-3 |

|

30900 |

30900 |

0 |

|

|

应税行为(3%征收率)计税销售额计算 |

|||

|

全部含税收入(适用3%征收率) |

本期扣除额 |

含税销售额 |

不含税销售额 |

|

5 |

6=3 |

7=5-6 |

8=7÷1.03 |

|

206000 |

30900 |

175100 |

170000 |

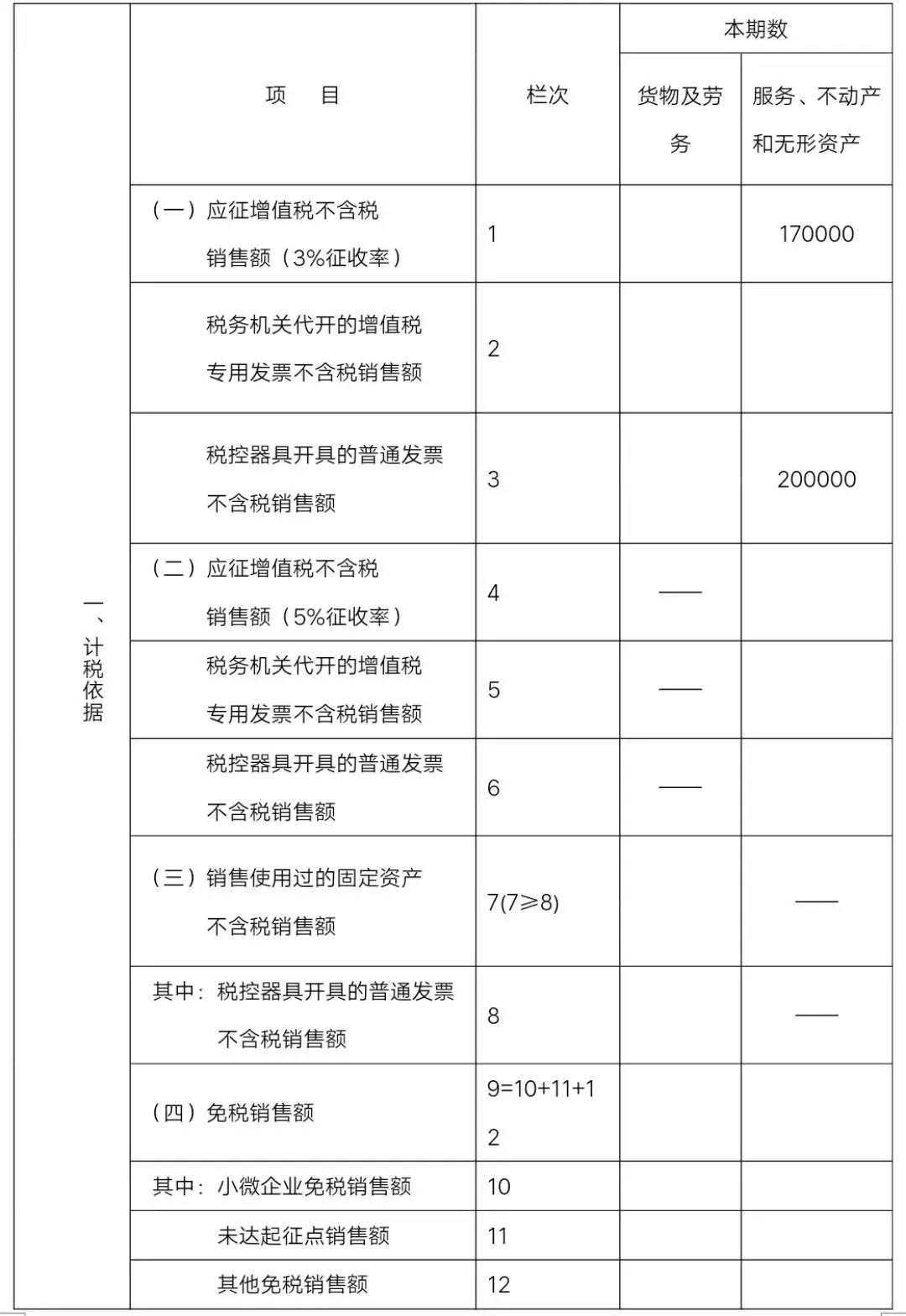

(三)填写《增值税纳税申报表(小规模纳税人适用)》主表,主表应填写本期数下“服务、不动产和无形资产”的各个栏次:

第1栏“应征增值税不含税销售额(3%征收率)”应填入本期全部不含税销售额=附列资料第8列“不含税销售额”=17万元。

第3栏“税控器具开具的普通发票不含税销售额”应填入开具普通发票不含税销售额20万元。

第15栏“本期应纳税额”应填入第1栏“应征增值税不含税销售额(3%征收率)”×3%征收率=17×3%=0.51万元。

第20栏“应纳税额合计”应填入“本期应纳税额”-“本期应纳税额减征额”=0.51-0=0.51万元。

第21栏“本期预缴税额”应填入《增值税预缴税款表》第6栏第4列“预征税额”合计数0.51万元。

第22栏“本期应补(退)税额”应填入“应纳税额合计”-“本期预缴税额”=0.51-0.51=0万元。